マイホームを取得すると、火災や自然災害、盗難など、万が一の事態に備えて火災保険に入りますが、保険金額を高く設定しすぎるとムダな保険料を払うことになり、逆に低く設定しすぎると十分な補償を受けられなくなります。今回は火災保険加入時の保険金額設定のポイントと保険料節約術を解説します。

火災保険とは

火災保険は、火災や落雷、破裂・爆発、風災、ひょう災、雪災、水災などの災害による自宅の建物や家財の損害、また、漏水などによる水濡れ、盗難などによる損害を補償する損害保険です。マイホームに損害を被った場合、補修や建て直しに多額の費用がかかることがあるだけに、火災保険には必ず入るようにしましょう。

火災保険を契約するときは、建物の種類、住所、建物の構造などを指定した上で、建物と家財それぞれに、「保険金額」を設定します。「保険金額」とは、事故が発生したときに支払われる保険金の限度額のことで、基本的には、その建物や家財を新たに建築あるいは購入するのに必要な金額(「新価」)を設定します。

保険金額設定のポイントは“過不足なく設定する”

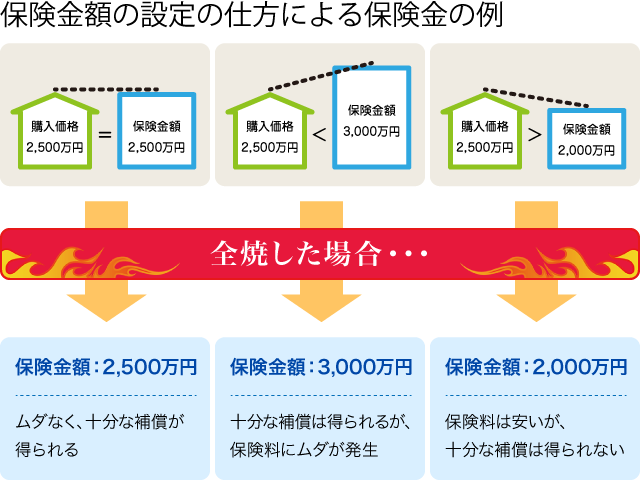

たとえば、建物の購入価格が2,500万円の場合、保険金額も2,500万円に設定します。こうすることで、この建物が火事で全焼したようなときに、2,500万円の保険金を受け取ることができ、そのお金で同等の建物を建て直すことができます。 火災保険にムダなく、しかも十分な補償を受けられるように入るには、“保険金額を過不足なく設定すること”が大切です。

ポイント1:建物購入価格が2,500万円の場合、保険金額も2,500万円に設定する

たとえば、建物の購入価格が2,500万円なのに、保険金額を3,000万円に設定して火災保険に加入した場合はどうなるでしょう。この建物が火事で全焼したとき、受け取れる保険金は、2,500万円です。3,000万円ではありません。なぜなら、2,500万円の建物が全焼したときの損害額は2,500万円だからです。つまり、火災保険では損害額を超えて保険金を受け取ることはできないようになっているのです。もしそれができれば、火災保険でお金儲けができることになります。なおこの場合、設定した保険金額3,000万円に対応した保険料を払う必要があり、ムダに高い負担をすることになります。

ポイント2:建物購入価格が2,500万円で保険金額を3,000万円に設定した場合、損害額を超えた保険金は受け取れない

逆に、2,500万円の建物に2,000万円の保険金額を設定した場合、建物が全焼したときに支払われる保険金は2,000万円です。保険金は、設定した保険金額を超えて支払われることはありません。なぜなら、この場合は、保険金額2,000万円に対応した安い保険料しか支払っていないからです。建物の購入価格よりも保険金額を低く設定すると、万が一の事態に受け取る保険金が少なくなり、建物を建て直すことができません。

生命保険は、命の値段をお金で換算できないため、万が一の事態が起こったときは契約時に設定した保険金額と同額の保険金が払われます。一方、損害保険は、損害額を金額で算出することができます。そのため、損害保険における保険金の上限は、損害額と保険金額のいずれか少ない金額になります。

火災保険を契約するときには、建物も家財も、その建物や家財を新たに建築あるいは購入するのに必要な金額(「新価」)を設定するようにしましょう。自分ではよくわからない場合は、損害保険会社の担当者などによく確認をするようにしましょう。

保険料を節約する工夫

保険金額を過不足なく設定し、ムダなく十分な補償を受けることができるようにした上で、保険料を節約する工夫がいくつかあります。 まず、長期契約にすること。火災保険は最長10年の長期契約をすることができます。地震保険は最長5年です。1年更新や5年単位で契約するよりも、長期契約にしたほうが保険料の割引率が高くなり、負担が小さくなります。

また、長期契約の保険料をまとめて一括で支払えば、さらに保険料負担を小さくすることができます。手元にまとまったゆとりのお金があるなら、一括払いをして支払う保険料の総額を節約してはいかがでしょうか。なお、契約の途中に転勤や引っ越しなどが理由で中途解約する場合でも、残期間に相当する保険料が解約返戻金として戻ってくるため、払い損にはなりません。

また、不要な補償を外すことで、保険料を節約することもできます。代表的なものは「水災」の補償です。「水災」は台風や暴風雨、豪雪などによる洪水、高潮などで床下および床上浸水した場合や土砂崩れ・落石などによる損害の補償です。 マンションの高層階や、ハザードマップで確認して水災の心配が少ない地域の場合は、水災補償をつけないことを検討してはいかがでしょう。

マイホームを購入したときは、必ず加入を検討することになる火災保険です。ポイントを押さえて後悔しないように契約するようにしましょう。

(最終更新日:2019.10.09)