子どもや孫のために少しでも資金援助をしたいと思っても、「せっかくの資金に贈与税がかかったらもったいない」と踏み切れない方も多いのではないでしょうか? 次の世代に上手に資産を移すために、住宅購入時は贈与を受ける最大のチャンスです。シニア世代の資産を若い世代のために有効活用でき、相続対策にもなる住宅購入時の贈与税制度のポイントについてご説明します。

住宅購入時に贈与を受けるなら知っておきたい3つの贈与税

住宅購入時に使える贈与税の制度として「暦年課税」「相続時精算課税制度」「住宅取得資金の非課税贈与」の3つがあげられます。

1.暦年課税

暦年課税は、住宅資金に限らず一人の人が1月1日から12月31日までに110万円を超えて個人から財産をもらった時にかかる贈与税です。これは夫婦間や親子間であっても基本的には変わりません。例えば、不動産の名義を金銭の授受なしに親から子どもに変更したり、祖母のお金で孫名義の預金をしたりすることも基本的には贈与の対象となるため安易な名義変更はやめましょう。

住宅購入時にも暦年課税を利用すると、110万円までは非課税で贈与を受けられます。110万円を超えて贈与を受けた時の暦年課税の税率は以下の通りです。

<贈与税(暦年課税)の税率>

| 基礎控除後の課税価格 | 一般税率(一般贈与財産) | 特例税率(特例贈与財産) |

| ~200万円以下 | 10% | 10% |

| 200万円超~300万円以下 | 15%-10万円 | 15%-10万円 |

| 300万円超~400万円以下 | 20%-25万円 | 15%-10万円 |

| 400万円超~600万円以下 | 30%-65万円 | 20%-30万円 |

| 600万円超~1,000万円以下 | 40%-125万円 | 30%-90万円 |

| 1,000万円超~1,500万円以下 | 45%-175万円 | 40%-190万円 |

| 1,500万円超~3,000万円以下 | 50%-250万円 | 45%-265万円 |

| 3,000万円超~4,500万円以下 | 55%-400万円 | 50%-415万円 |

| 4,500万円超 | 55%-400万円 | 55%-640万円 |

※特例税率:直系尊属(父母や祖父母など)から贈与を受けた人が、財産の贈与を受けた年の1月1日において20歳以上だった場合、特例税率で計算します。

2.相続時精算課税制度

相続時精算課税制度とは、原則として60歳以上の両親または祖父母から財産の贈与を受けた時に選択できる贈与税の制度です。相続時精算課税制度を選択したことを申告すると、複数年にわたって2,500万円まで非課税で贈与を受けることができます。そして相続が発生した時に贈与時の時価で相続財産に加え、相続税を計算します。

父母や祖父母の資産を相続が発生する前に非課税で贈与できるため、若い世代が資産を有効活用できます。ただし、相続発生時には相続財産に加えられるため、納税の先延ばしとなることに注意が必要です。

3.住宅取得資金の非課税贈与

自宅を購入または増改築するときに、父母や祖父母など直系尊属から金銭で贈与を受けた場合に一定の要件を満たすと適用される制度です。住宅の契約日(年ごと)、住宅の性能、消費税率によって非課税の金額が異なります。平成29年度の非課税限度額は以下の通りです。

<平成29年度 住宅取得資金の非課税限度額>

| 消費税率 | 住宅取得契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 8% |

平成28年1月1日~平成32年3月31日 |

1,200万円 | 700万円 |

| 10% |

平成31年4月1日~平成32年3月31日 |

3,000万円 | 2,500万円 |

※国税庁HP No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税より

以上3つの贈与税の制度のうち、「暦年課税」と「住宅取得資金の非課税贈与」は併用できますが、「相続時精算課税制度」と「暦年課税」は併用できません。制度の適用が受けられるかどうかも細かく要件が定められています。

贈与税の申告をしたのに非課税にならないことも?

自身の思い込みで「非課税になると思っていたのに実は適用外だった」ということがないように、制度の利用を考える際には細かい要件までチェックしておきましょう。

ここでは、「住宅取得資金の非課税贈与」の要件について確認しておきます。

受贈者(贈与を受けた者)の要件

【1】直系尊属からの贈与であること

【2】贈与を受けた者が1月1日時点で20歳以上であること

【3】贈与を受けた年の課税所得が2,000万円以下であること

【4】平成21年から26年までの間に「住宅取得資金非課税」の適用を受けていないこと

【5】親族などから取得した自宅ではないこと

【6】贈与を受けた年の翌年の3月15日までに全額を充てて住宅を取得すること

【7】贈与を受けた時に日本国内に住所を有していること

【8】贈与を受けた翌年の3月15日までにその家屋に入居することが確実であること

新築または取得の条件

【1】登記簿上の面積が50平米以上240平米以下かつ2分の1以上が居住用であること

【2】取得した住宅が建築後使用されたことがない住宅、または築20年以内(耐火建築の場合は築25年以内)

【3】中古住宅の場合は耐震基準を満たしていることを一定の書類で証明できること

【4】上記【2】及び【3】に当てはまらない中古住宅の場合は改修後、贈与を受けた次の年の3月15日までに耐震基準を満たすことを一定の書類で証明できること

増改築等の要件

【1】登記簿上の面積が50平米以上240平米以下かつ2分の1以上が居住用であること

【2】自分が所有し居住している家屋について該当する工事が行われたことを一定の書面で証明されたものであること

【3】工事費用が100万円以上であること

自宅を建てるために先行して購入する土地の分も一緒に贈与を受けることができますが、申告期限である翌年の3月15日までに新築の家屋が建てられていることが要件となります。マンションの場合は引き渡しを受けていることが必要です。

また、登記簿上の床面積が50平米以上240平米以下が要件となります。マンションのパンフレット上の面積は壁の内側の長さで計算しますが、登記簿上の面積は壁と壁の中心の長さから面積を計算します。パンフレットの面積が50平米を超えていても、登記簿上は50平米未満になることもあります。事前に登記簿上の面積をしっかりと確認しておきましょう。

そのほかにも贈与された資金をローンの返済や自宅の名義を親族間で変更するためには使えず、贈与されたお金で住宅を買うことが要件となります。

住宅ローン控除と併用の注意点は?

次に「住宅取得資金の非課税贈与」や「相続時精算課税制度」と住宅ローン控除を併用するときの注意点をおさえておきましょう。

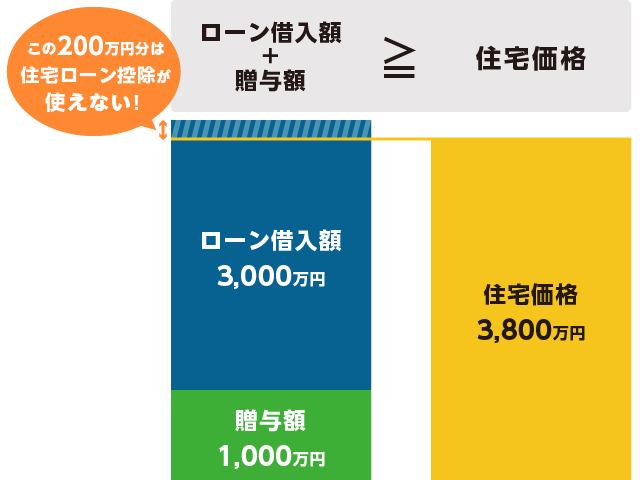

住宅ローン控除は年末のローン残高の1%が払った税金から戻ってくる制度です。高性能の住宅であれば10年間で最高500万円の税金が戻ってきます。しかし、住宅ローンの借入額と「住宅取得資金の贈与額」の合計額が住宅の購入価格を上回ってしまうと、上回った部分について住宅ローン控除を使えなくなってしまいます。

<住宅ローン控除の注意点概念図>

住宅ローン控除の適用は、「住宅ローン借入額+贈与額≧住宅購入価格」となります。

・住宅ローン借入額(このケースでは3,000万円)

・住宅購入価額(3,800万円)から贈与金額(1,000万円)を差し引いた金額(このケースでは2,800万円)

のいずれか低い金額で、かつオーバーしている200万円には住宅ローン控除が適用されません。(上図参照)

「住宅取得資金の非課税贈与」や「相続時精算課税制度」を使った場合、住宅購入価格から贈与の額を差し引いたのちのローン残高に住宅ローン控除が使えます。そのため、事例では3,800万円から1,000万円を差し引いた2,800万円に対して住宅ローン控除が適用されることになります。

贈与税の申告方法は?

贈与税の申告は、贈与を受けた翌年の2月1日〜3月15日の間に納税地の所轄税務署に提出しなければなりません。主な必要書類は以下の通りです。

1.暦年課税

贈与税の申告書、財産を取得する人の戸籍謄本または妙本(その他、氏名・年齢・生年月日・贈与者の直系卑属であることを証明する書類)。

2.相続時精算課税制度

贈与税の申告書、相続時精算課税選択届出書、登記事項証明書など。相続時精算課税選択届出書には、贈与者と受贈者の戸籍謄本(または妙本)を添付する。

3.住宅取得資金の非課税贈与

贈与税の申告書に「住宅取得資金の非課税」の適用を受ける旨を記載し、受贈者の戸籍謄本、登記事項証明書(原本)、新築や取得の契約書の写しなど一定の書類を添付する。

申告書の用紙は、税務署に置かれているほか、国税庁のホームページにも掲載されています。また、国税庁ホームページの「確定申告書等作成コーナー」では、画面の案内に従って入力を進めることで申告書を作成することも可能です。

まとめ

住宅購入時は贈与を受けるチャンスです。しかし、「暦年課税」と「住宅取得資金の非課税贈与」は併用できますが、「相続時精算課税制度」を使うと「暦年課税」は使えなくなるなどの注意が必要です。また、「住宅取得資金の非課税贈与」と「相続時精算課税制度」は併用できますが、住宅ローン控除はこれらの贈与を差し引いた、残りのローン残高にしか適用できなくなります。

制度を利用するためには一定の書類を添付して申告が必要で、さらに様々な要件を満たす必要があります。安易に制度を利用できると自己判断せず、住宅購入を考え始めたらまずは資金計画とともに贈与の制度が使えるかどうかを専門家に相談しましょう。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国に店舗を展開中