住宅ローンは正社員でないと借りられないと考えていませんか? 確かに、契約社員の場合、正社員に比べて住宅ローンの審査が通りにくいとされています。しかし、契約社員であっても、住宅ローンを借りられる可能性はあります。

この記事では、契約社員をはじめとした非正規雇用の人でも利用できる住宅ローンの探し方や、金融機関が審査で重視する項目を解説します。契約社員の人が夢のマイホームを実現する方法を考えていきましょう。

契約社員でも住宅ローン申し込みは可能

住宅ローンは“高額な借金”です。そのため金融機関は、借り入れを申し込んだ人の返済能力の有無を見極めて融資しても問題ないかどうかを判断します。

住宅ローンは金額が大きく、返済が長期に渡るため、審査の際には「収入の安定性」が重視されます。そのため、より雇用が安定している正社員のほうが審査は通りやすくなるのです。なかには、最初から審査申し込み要件を「正社員のみ」と明記している金融機関もあります。

しかし、最近では雇用の多様化を受け、雇用形態が正社員でないというだけで申し込みができないという金融機関は、かつてに比べると減ってきています。

参考:契約・派遣社員やパートの方でも申込み可能! ARUHIフラット35のメリットはこちら

厚生労働省によると、正社員の数は1997年の3,812万人に対し、2023年は3,615万人へ減少。正社員数自体は9年連続で増加しているものの、非正規の雇用者は1984年の604万人から2,124万人へと大きく増加しています。

2023年の雇用者(役員を除く)に占める非正規の割合は37.0%に達しており、正社員だけを対象にしていては十分な顧客数が見込めない、という金融機関側の事情があると考えられます。

出典:労働力調査(基本集計)2023年(令和5年)平均結果の要約

契約社員が申し込み可能な住宅ローンを見つける方法

では、契約社員でも借りることができる、おすすめの住宅ローンとはどのようなものでしょうか。

まず確認しておきたいのは、「住宅ローンの申し込み条件」です。申し込み条件の中には通常、勤続年数の定めがあり、「勤続年数3年」などと記載されているのが一般的です。「勤続3年以上の正社員」など正社員限定である旨が明記されている場合、契約社員は申し込みできません。

「契約社員も申し込み可能」と明記している金融機関が理想的ですが、そもそも、雇用形態ごとの申し込み条件を公表していない金融機関が大半です。実際に問い合わせても「個別状況によります」と可否を教えてもらえないことが多いのが実情です。

申し込み要件が分からない場合、いきなり事前審査を申し込むのはリスクが高いので、金融機関が実施している住宅ローン相談に足を運ぶなどして事前に条件を確かめましょう。

また、ネット銀行の住宅ローン商品などは申し込み条件を広く設定しているケースがあるため、インターネットを活用して探すのもおすすめです。

金融機関が考慮する審査項目

国土交通省の「令和4年度 民間住宅ローンの実態に関する調査」によると、金融機関が住宅ローンにおいて考慮している審査項目は、多い順に「完済時年齢(98.7%)」「健康状態(97.9%)」「借入時年齢(97.2%)」「担保評価(96.1%)」「勤続年数(93.2%)」「連帯保証(93.1%)」「返済負担率(93.0%)」「年収(92.9%)」でした。

以下では、これらの審査項目について詳細を解説します。

出典:国土交通省 令和4年度 民間住宅ローンの実態に関する調査 結果報告書

借入時年齢・完済時年齢

金融機関はローン申込者の完済時および申込時の年齢を重視しています。住宅ローンは最長35年の長期にわたって返済し続ける必要がありますが、高齢になると収入減や健康の問題などで返済できなくなるリスクが高まると考えられるためです。

年齢設定は金融機関によって異なるものの、申込時の年齢は20歳以上70歳未満、完済時年齢は80歳未満を条件としている金融機関が多くなっています。40代以降で申し込む場合、80歳未満で完済できるように返済期間が短く設定されるでしょう。

健康状態

ほとんどの住宅ローンで団体信用生命保険(団信)への加入が、融資の必須条件となっています。団信とは住宅ローン加入者専用の生命保険の一種であり、加入にあたって申込者の健康状態が必ず審査されます。これは、持病や健康問題を抱える人は将来返済不能に陥るリスクが高いと考えられるためです。

ただし、全期間固定金利の住宅ローン【フラット35】は団信加入が任意条件となっており、団信に加入せずとも利用できます。

担保評価

担保評価も多くの金融機関が重視する審査項目です。大半の住宅ローンでは、金融機関が購入する住宅の土地・建物に抵当権を設定します。抵当権とは、債務者の資産を融資の担保として、仮に債務者の返済が滞ったときには、その資産から優先的に債権を回収できる権利のことです。

住宅ローンの返済が滞ったとき、金融機関は抵当権を行使して住宅を競売にかけ、得た売却代金を債権回収にあてます。購入する住宅の担保価値が低いと債権回収が十分にできないおそれが高まるため、担保評価に合わせて融資額が低く抑えられてしまうでしょう。

返済負担率

返済負担率とは、年間の住宅ローン返済額を年収で割った数値のことです。返済負担率が高くなると収入の多くを返済額が占める状態になり、将来的に返済できなくなるリスクが高いと判断されます。金融機関はそれぞれに返済負担率の上限を設けており、おおむね30〜35%を上限とする金融機関が多くなっています。

ただし、この値はあくまでも上限値であり、余裕を持って返済するには20〜25%以内に抑えるのが理想です。

勤続年数

金融機関が住宅ローン審査にあたって勤続年数を重視するのは、勤続年数が長いほど昇給などにより収入が安定しやすいと考えられるからです。反対に、転職したばかりなど勤続年数が短い人は収入が安定しにくいと判断され、審査においては評価が低くなります。

契約社員の場合、人によって契約期間が数ヶ月〜3年と大きく開きがあります。住宅ローンを組むにあたっては、契約期間が長く更新を繰り返している、勤続年数の長い人のほうが有利でしょう。

連帯保証

連帯保証や連帯債務がどのようになっているのか、保証や債務を負う人の収入や属性がどういったものか、といった点も金融機関が重視する審査項目の一つです。

具体的には、金融機関が提携する保証会社、収入合算の対象となる夫婦のもう一方などの連帯保証人、連帯債務者などが該当します。契約社員で収入が限られている場合、夫婦の収入合算でローンを組むケースも少なくないでしょう。収入合算は夫婦二人の安定収入が前提となるため、申込者だけでなくパートナーの状況も重要な審査項目になります。

収入合算については、次章で詳述します。

年収

当然、収入は多いほうが借入時は有利です。契約社員は結果を出せば更新時に給与がアップする、実績よってボーナスが支給されるケースもありますが、そういった事例も好材料です。

収入合算を活用する

収入合算とは、たとえば夫婦共働きの家庭など、複数の人に収入がある場合、それぞれの収入を合計し、世帯収入としてカウントして住宅ローンを借りることです。通常は夫婦間の収入を合算します。

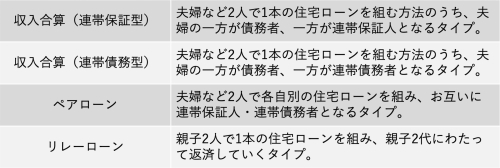

収入合算には複数の種類があります。タイプごとの特徴を簡単に紹介しましょう。

いずれも2人分の収入をベースに借り入れられるため、1人で組むよりも多くの融資を受けられるのがメリットです。タイプによって異なる特徴があるので、自分たちに合った方法で借り入れるようにしましょう。

ARUHIの住宅ローン(MG保証)ユアセレクトなら審査が柔軟

モーゲージバンクであるARUHIでは、幅広い住宅ローン商品を用意しています。モーゲージバンクとは通常の金融機関と異なり、不動産を担保にした住宅ローンを専門に取り扱う金融機関のこと。住宅ローン専門、独自のスキームで融資を行うため、通常の金融機関よりも幅広い商品の展開が可能です。

なかでもARUHIの住宅ローン「(MG保証)ユアセレクト」は、審査の柔軟性が特徴。原則勤続年数が1年以上の給与所得者であれば誰でも申し込みでき、ほかの住宅ローン商品に比べて契約社員でも審査が通る見込みがあります。

契約社員でマイホームを実現したいと考えているなら、ARUHIに相談してみてはいかがでしょうか。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国に店舗を展開中