Q. 親の家が築40年を過ぎて「建て替え」か「住み替え」を考えています。思い切って二世帯住宅に建て替える案も出ていますが、“二世帯住宅は税制上有利になる”という話しも聞きました。詳しく教えて下さい。(30代/男性/会社員)

Q. 親の家が築40年を過ぎて「建て替え」か「住み替え」を考えています。思い切って二世帯住宅に建て替える案も出ていますが、“二世帯住宅は税制上有利になる”という話しも聞きました。詳しく教えて下さい。(30代/男性/会社員)

親の敷地に二世帯住宅を建てると、「土地を購入する費用が掛からない」、「建築後もメンテナンス費用が1軒分で済む」など、住居費に係る経済的メリットは大きいものがあります。また、子ども世帯にとっては子育てを親に協力してもらえるため「共働きがしやすい」、親にとっては「高齢になってから病気や介護の不安に備えられる」など、住居費以外の経済的、精神的メリットも考えられます。

また、こうしたメリット以外にも、一定の要件を満たす二世帯住宅には受けられる税制上の特徴があります。相続発生時と、自宅を取得した時、保有している時の3つの場面で整理してみましょう。

二世帯住宅の最大の税制メリットは“相続発生時”

2015年の税法改正で相続税の基礎控除が減額され、法定相続人が子ども2人のケースで、相続財産が4,200万円以上だと相続税がかかるようになりました。

相続財産には不動産も含まれますので、もし自宅の評価額が4,200万円を超えると金融資産がなくても相続税が発生します。

「小規模宅地の特例」により相続税が減額に

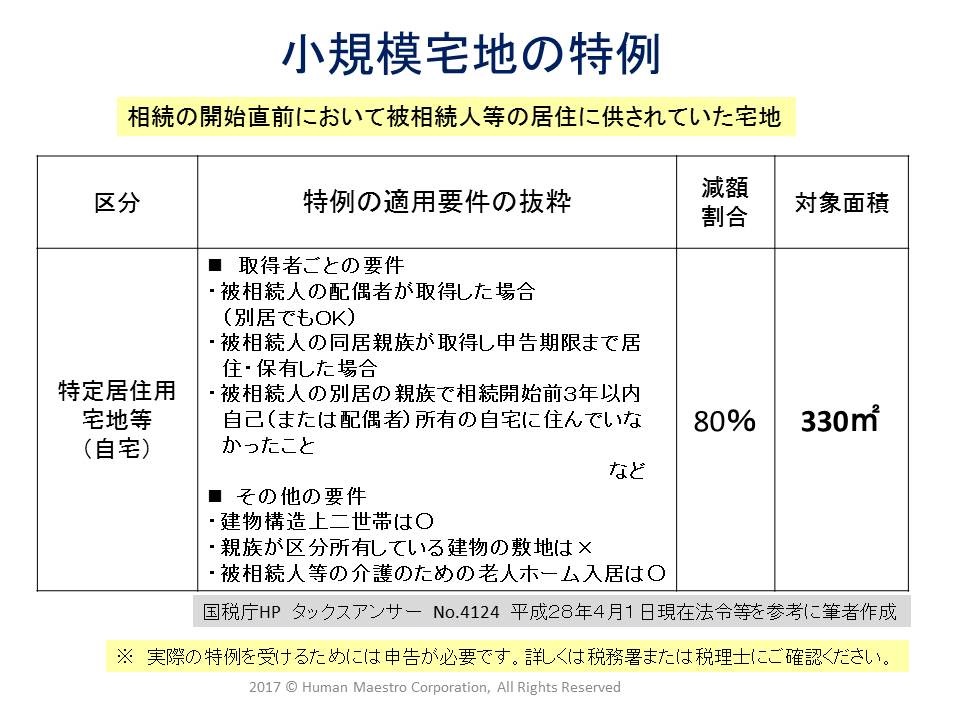

ところが、二世帯住宅を建てて実際に暮らすことで、自宅の土地の相続税評価額が8割減になる制度があります。これが「小規模宅地の特例」です。たとえば、被相続人(亡くなった人)名義の土地の評価額が1億円でも、特例の要件を満たす二世帯住宅を建て、同居することで相続税の評価額が2,000万円になります。大きな減額なので、適用されるには様々な要件があり、自ら申告する必要があります。

特例が使える要件を下表に大まかにまとめてみました。参考にしていただき、適用を受けたい場合は、設計段階と相続時に必ず税理士に相談してください。

固定資産税も2軒分の優遇が受けられる?

二世帯住宅の場合、登記が「共有」か「区分登記」にかかわらず、建物の構造が2世帯に分かれていることで「不動産取得税」や土地、建物の「固定資産税」が軽減されるケースがあります。

構造が二世帯に分かれているとは、「壁やドアで構造上2世帯に仕切られていて、台所やバス、トイレなどが2つずつあって、利用上も独立している」状態のことを指します。

以下に税の軽減内容をまとめておきます。

<一定の要件を満たすと受けられる税の軽減>

| 軽減できる税の種類 | 要件を満たすと受けられる税の軽減内容 |

| 不動産取得税 | 不動産取得税は固定資産税評価額の3%です。要件を満たした新築住宅は建物価格から1,200万円控除後、税率を乗じます。二世帯で構造上独立していると認められると2戸分の控除を受けられます。 |

| 土地の固定資産税 | 一定の住宅用地については200㎡までの部分を6分の1に評価額を減じて税率を乗じます。二世帯住宅と認められると2戸分が適用されます。 |

| 建物の固定資産税 | 一定の要件を満たす新築住宅については120㎡まで当初3年間固定資産税が2分の1となる特例があります。二世帯住宅と認められると2戸分が適用されます。 |

※固定資産税は毎年1月1日に上記の要件を満たす場合適用が受けられます。

以上のように、二世帯住宅を建てることで受けられる税制メリットは思った以上に大きいものがあります。しかし、適用を受けるためには要件を満たすことが必須です。素人判断で適用できると思っていたのに、いざとなったら軽減されなかった、ということがないように、建築前にしっかりと専門家に相談してから着手してください。

(最終更新日:2019.10.05)