Q.2017年1月から個人型確定拠出年金のiDeCoにだれでも加入できるようになったと良く聞きますが、どんなものでしょうか? メリット・デメリットを教えてください。(30代/女性)

Q.2017年1月から個人型確定拠出年金のiDeCoにだれでも加入できるようになったと良く聞きますが、どんなものでしょうか? メリット・デメリットを教えてください。(30代/女性)

iDeCoってどんなもの?

iDeCoというのは「個人型確定拠出年金(個人型DC)」の愛称で、“老後のために節税をしながら資金を積立運用できる仕組み”です。

これまでは専業主婦や公務員は加入者となれませんでしたが、2017年1月から60歳未満であれば基本的にだれでも(国民年金保険料免除者等を除く)活用できるようになりました。

具体的には、毎月の自分で決めた掛け金(お金)を加入者が自分で運用商品を選んで積み立て運用をしていき、その運用の結果を原則、60歳以降に受け取る仕組みとなっています。

選べる運用商品は貯めていくための商品としては定期や保険、増やしていく商品としては投資信託がありますが、取り扱い金融機関(運営管理機関といいます)によって大きく異なるので、自分が運用したい商品がどの金融機関が取り扱っているのか、調べておく必要もありますね。

毎月いくら積み立てができるの?

毎月の掛金額は5,000円以上1,000円単位で選べますが、加入者の立場によって年間の積立上限金額が決まっています。(以下図参照)

【年間積立上限金額】

| 改正前 | 改正後(平成29年1月1日~) | |

| 第1号(自営業等) | 月額6万8,000円 | 月額6万8,000円 |

| 第2号 | - | - |

| (企業年金のないもの) | 月額2万3,000円 | 月額2万3,000円 |

| (企業型DCのみの加入者)※ | 加入できない | 月額2万円 |

| (企業型DCと他の企業年金の加入者)※ | 加入できない | 月額1万2,000円 |

| (確定給付年金の加入者) | 加入できない | 月額1万2,000円 |

| (公務員) | 加入できない | 月額1万2,000円 |

| 第3号(専業主婦等) | 加入できない | 月額2万3,000円 |

※企業型DCの加入者については、規約変更が必要

また、金額の変更は、毎年4月~翌年3月までの間に1回のみとなっています(ただし、被保険者種別変更時の金額変更は変更回数に含みません)。

もちろん、掛け金の休止・再開はいつでも申し込み可能ですが、無理なく積み立てられる金額を活用しましょう。

将来のお金の受け取り型は、何年かに分けて年金として受け取ることもできますし、一時金でまとめて受け取ることもできます。

場合によっては併用することも可能ですが、年金の場合の受け取り期間や受取り回数、受給方法は運営管理機関によって異なりますので事前にチェックが必要です。

なお、もし途中で一定の障害になった場合は「障害給付金」として一時金・年金を、死亡した場合には「死亡一時金」を遺族の方が受け取れます。この場合には、年齢にかかわらず、それまで積み立てした資産については受け取れます。

iDeCoを活用するメリットは“節税効果”

最大のメリットは「節税効果」です。

まず、掛け金を拠出する際、掛け金全額が所得控除(小規模企業共済等掛金控除)の対象となり、所得税と住民税を軽減できます。

また、運用期間中の売却益や分配金は非課税なので、給付を受けるまで税金の支払いが繰り延べられて、効率的に複利運用をすることが可能です。

さらに、60歳以降の給付金の受け取り時に、一時金を選択した場合は退職所得控除を、年金を選択した場合は公的年金等控除を利用でき、受け取った金額から一定の金額を引いて税金が計算してもらえます。

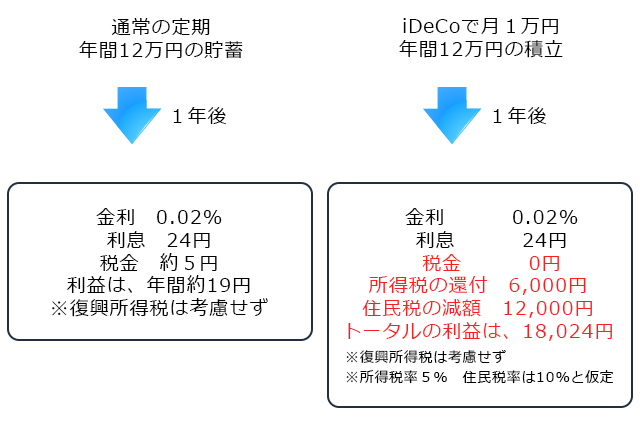

では、どの程度、iDeCoを使うと有利になるかを見てみましょう。

もちろん、どの程度の税率がかけられているか、どの程度の利回りで運用できるかで、結果は大きくことなりますが、少なくとも所得税・住民税の分については制度を活用するだけで出てくるメリットなので、「老後の積み立て」として考えた場合には非常に有利な仕組みです。

デメリットは?

まず、あくまでも老後のための資金を準備する制度ですので、60歳になるまで原則、途中で出せない点には注意が必要です。また、制度加入期間が10年未満の場合には60歳から受取開始可能年齢が少しずつ遅れていきますので、計画的に利用したいものですね。

【受給開始可能年齢】

| 通算加入期間 | 受給開始年齢 | 通算加入期間 | 受給開始年齢 |

| 10年以上 | 満60歳 | 4年以上6年未満 | 満63歳 |

| 8年以上10年未満 | 満61歳 | 2年以上4年未満 | 満64歳 |

| 6年以上8年未満 | 満62歳 | 1ヶ月以上2年未満 | 満65歳 |

※通算加入者等期間は個人型年金および企業型年金における加入者・運用指図者の期間の合算となります。

また、口座を開設した後は毎月、手数料が発生します。国民年金基金連合会に月103円、事務委託先金融機関(信託銀行)に月64円、運営管理機関に月0円~700円程度の費用を支払う必要があります。

所得控除のメリットがない専業主婦が定期などの商品を選んだ場合は、コスト負けしてしまいますし、所得控除のメリットがある場合でも、積立金額が少額の場合には税金メリットよりもコストが高くなる可能性もあります。

まず、どの程度、積み立てをすることで自分にとってどれくらいメリットが出そうなのかをしっかり把握して、計画的に活用しましょう。そのうえで、できる限り口座管理費用が安く、投資信託を利用する場合には投資信託のコスト(信託報酬など)が安い運営管理機関を選びましょう。

なお、iDeCoナビでは制度の情報や運営管理機関のコストなどのさまざまな情報が入手できるので是非、活用してください。

(参考)iDeCoナビ:http://www.dcnenkin.jp/

(最終更新日:2019.10.05)